Le dollar US mûr pour une dévaluation catastrophique

Article tiré d'Agoravox

L’état de « réserve mondiale » de la monnaie américaine a créé une demande sans précédent pour le dollar, mais ce faisant, il a aussi créé une surabondance de titres obligataires du Trésor détenus par les banques centrales étrangères et une dette nationale impossible à rembourser aux États-Unis. La combinaison de découpler le dollar de l’étalon-or en tandem avec obtention de l’avantage d’être devenu la réserve mondiale a permis au gouvernement américain ainsi qu’aux banquiers centraux de créer la monnaie fiat la plus précaires et illusoire de l’histoire.

Pourquoi toutes ces histoires sur l’étalon-or ? Cela, nous explique Michael Rivero de WRH, remonte aux Pères fondateurs d’origine et la signification du mot « dollar ». Un « dollar » est en fait une mesure du poids de l’argent, soit 371,25 grains, pour être exact. Les dollars américains en argent sont en fait plus lourds, car d’autres métaux ont été ajoutés pour atteindre plus de durabilité. Mais ce 371,25 grains d’argent ÉTAIT le dollar, correspondant au poids d’unités monétaires acceptées remontant une chaîne ininterrompue jusqu’au Dollar espagnol blanchi, le Daller néerlandais, ainsi que le Thaler allemand, qui étaient le produit d’une mine d’argent ayant vendu ses produits sous forme de pièces d’un poids exact. La loi sur la monnaie de 1792 a défini le dollar US pour correspondre exactement au poids d’un dollar en argent utilisé dans le monde et a ensuite défini le dollar en or équivalent à cette quantité d’or qui serait égale à la valeur de l’argent dans un dollar en argent, soit 24,75 grains, ou 1/15 du poids d’argent dans un dollar en argent.

Un dollar US en argent Un dollar US en or (même échelle)

Alors, quel est le problème avec cela ? Il n’y a pas vraiment de problème. Lorsque vous, en tant que citoyen, possédez un dollar en argent ou un dollar en or dans votre main, vous avez cette valeur réelle en métal. Le gouvernement ne peut rien faire pour changer la valeur de l’argent sous votre contrôle.

Prenez le Denarius romain en argent de la photo ci-dessus par exemple. L’Empire romain est depuis longtemps révolu, mais l’argent que Rome a émit possède encore de la valeur parce que les pièces elles-mêmes avaient une valeur intrinsèque. Longtemps après l’effondrement de l’empire, des pièces d’argent romaines étaient encore utilisées comme monnaie, parce que l’argent dans la pièce elle-même ne dépend pas de l’émission du gouvernement pour avoir une valeur.

Bien entendu, transporter trop de pièces peut être gênant, alors plusieurs nations, y compris les nôtres, ont émit des notes de papier pour plus de commodité. Mais ce papier-monnaie imprimé par la nation n’était que pour la commodité. Les certificats d’or et d’argent n’étaient que des « bons de revendication » pour l’équivalent en poids d’or ou d’argent détenues dans le Trésor, et qui devait être remis à la demande lorsque le certificat était présenté. Mais en fin de compte, le dollar légitime des États-Unis valait 371,25 grains d’argent, ou 24,75 grains d’or.

Le problème avec ce système du point de vue du gouvernement ou des banques est qu’il limite la quantité d’argent avec lequel ils peuvent travailler. Lorsque la banque vient qu’à manquer d’argent ou d’or (ou de certificats équivalents), elle ne peut plus prêter d’argent sur lequel elle peut encaisser des intérêts. Lorsque le gouvernement est à court d’or ou d’argent (ou de certificats équivalents), il ne peut plus dépenser d’argent (tout comme le reste d’entre nous).

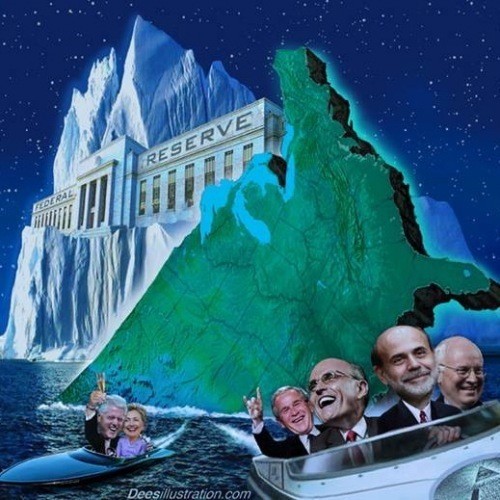

L’effet immédiat de mettre fin à l’étalon-or est que le dollar-papier ne dépend plus juridiquement des 371,25 grains d’argent ou 24,75 grains d’or ; alors davantage d’argent papier (maintenant appelé « Federal Reserve Notes ») peut être imprimé, leur valeur réelle n’est plus sous le contrôle des citoyens, mais sous le contrôle de la banque centrale émettrice, basé sur le nombre total de dollars imprimés (ou créé en tant que lignes de crédit) divisé par la valeur estimée des actifs de la nation. Plus il y a de dollars qui sont créés à partir de rien, moins vaut chacun d’entre eux.

Un billet du gouvernement.

L’escroquerie du système est simple. La Federal Reserve Bank (ou toute autre banque centrale occidentale) engage le Trésor américain pour imprimer de l’argent. La Réserve fédérale ne paie le trésor public que le coût d’impression, ils ne paient pas 1 $ pour chaque 1 $ imprimé. Mais la Réserve fédérale fait demi-tour et prête cet argent (ou ligne de crédit) aux banques au niveau de leur valeur nominale. Ces banques qui ont épuisé leurs dépôts prêtent alors cet argent fiat aux gens comme vous, et vous devez rembourser la valeur en dollars complet (plus intérêts) avec le produit de votre travail, même si la Réserve fédérale a imprimé cet argent pour quelques cents seulement, ou simplement créé de toute pièce dans un ordinateur.

Comme la Réserve fédérale (ou toute autre banque centrale occidentale) imprime toujours plus d’argent, cela gonfle la masse monétaire, ce trop d’argent commence à courir après trop peu de biens et services, ce qui signifie que les prix montent. Mais contrairement à la charade mis sur pied par la Réserve fédérale, l’inflation ne se contente pas d’aller et venir à cause de la sorcellerie des arcanes. La Réserve fédérale peut mettre fin à l’inflation chaque fois qu’elle le désire, simplement en fermant les presses à imprimer. Il s’ensuit donc que l’inflation et les récessions sont entièrement sous le contrôle de la Réserve fédérale (ou toute autre banque centrale occidentale). Cela signifie que le cycle de l’inflation et de la récession est intentionnel ; un gigantesque battement de coeur qui pompe les certificats de papier hors de la classe ouvrière, tout en pompant la vraie richesse à l’intérieur pour les propriétaires des banques.

Ceci est une manière de comprendre l’inflation. Il y en aura une autre, assez surprenante, la semaine prochaine, alors que je vous présenterai une entrevue exclusive avec John Turmel sur l’émission L’Autre Monde.

Le dollar en danger d’effondrement

Le débat à savoir si les États-Unis et le reste du monde vont connaitre une période intense d’inflation ou de déflation fait rage depuis près de trois ans. Mais je crois que quand tout sera dit et fait, nous constaterons que les deux sont, dans un sens, corrects. Les gens qui manquent toujours la marque sur ce qui se passe vraiment dans l’économie sont ceux qui insistent aveuglément que c’est soit un ou l’autre. Le fait est que nous assistons à des symptômes de déflation et d’inflation en même temps. La déflation des emplois, des stocks, de l’immobilier, et les salaires. L’inflation dans l’énergie, la nourriture et des matières premières. Au fond, nous assistons au pire des deux mondes qui entrent en collision pour créer une mutation financière, une aberration du processus naturel de l’offre et la demande. Notre économie est devenue un monstre Frankenstein embarqué dans la destruction de ses bienfaiteurs ; les citoyens américains. Toute personne qui prétend le contraire est soit un menteur, ou un fou. (Source)

Malheureusement, la force du dollar américain est en déclin et bord de l’effondrement pur et simple. Il en fut question au cours des deux dernières années au moins. Les signes se sont emmêlés dans le brouillard qu’engendre les médias de masse, mais maintenant, l’image devient claire. Est-ce que le crash du dollar est pour demain ? C’est difficile à dire. Ce qui est certain, c’est que tous les éléments nécessaires à une dévaluation catastrophique du dollar sont maintenant en place. C’est-à-dire qu’il n’y a plus rien pour empêcher une baisse constante et brutale du billet vert au cours des six prochains mois ou plus. Voici les nombreux signaux qui indiquent qu’un tel événement est proche :

- Les États-Unis vont se lancer dans une nouvelle vague d’assouplissement quantitatif sans précédent qui aura pour effet de complètement diluer la valeur du dollar américain.

- La guerre des devises est déclarée. Les États-Unis accusent la Chine et d’autres pays de manipuler leur devise, mais la réalité est que les plus grands manipulateurs sont probablement les États-Unis eux-mêmes qui ont perdu le contrôle de leur monnaie de papier. Aucun pays n’en veut et ces derniers commencent d’ailleurs à faire leurs échanges commerciaux bilatéraux en devises nationales au lieu d’utiliser le dollar américain.

- Le Dollar Index est en chute libre depuis plusieurs semaines, sinon mois, avec le dollar qui perd constamment de la valeur face aux devises étrangères. (Source 1,2,3)

- La Chine, le Japon, la Russie et Taïwan diminuent leur quantité de réserve de dollar américain, cessent d’acheter et donc de financer la dette américaine. La Chine s’est même positionnée pour faire en sorte qu’on abandonne le dollar américain comme réserve mondiale pour espérer faire en sorte que leur devise devienne la nouvelle réserve mondiale. (Source 1,2,3)

- Les États-Unis sont également en route vers un nouveau plan de sauvetage de l’ordre de trillions de dollars pour « sauver » une fois de plus les banquiers privés et surtout, une grande quantité d’états qui sont sur le bord du gouffre financier et de la banqueroute, états américains qui ont accumulé en deux ans seulement plus de 2,4 trillions de dollars en dettes municipales.

Ce ne sont que quelques exemples, mais combien significatifs. Il y a certainement une confusion persistante entre les analystes sur ce que constitue l’inflation. Il n’en demeure pas moins que tout événement qui entraîne la dévaluation du dollar et une hausse des prix constitue de l’inflation. Cela ne signifie pas nécessairement que ce soit simplement une « surimpression » de l’argent de papier, bien qu’il soit évident qu’une surimpression de monnaie ait lieu derrière certaines portes closes. Le dollar peut être compromis de bien des manières, non pas seulement grâce à l’emballement de la création de monnaie fiat. Toute perte du statut de réserve mondiale se traduira par une dévaluation importante. Tout « dumping » de masse de Bons du trésor US par d’autres pays se traduira par une dévaluation importante. L’accumulation sans fin de dettes nationales sans l’appui de capitaux étrangers se traduira par une dévaluation importante. Tous ces problèmes sont actifs dans notre économie en ce moment. Le résultat final sera l’inflation et la déflation simultanée, et ils ne s’annulent pas !

La gravité de la crise monétaire à venir est une question cruciale. Selon les données, ce n’est plus une question de « si » mais de « quand » elle va se révéler complètement. Il ne s’agit pas d’hypothèses ici, mais bien d’éventualités. Le plus tôt que le public acceptera cela, plus vite nous pourrons affronter les problèmes de face.

François Marginean

Texte original : Les 7 du Québec, CentPapiers et LNI

Quelques article pouvant vous intéresser :

Etats Unis, la richesse à crédit

Capitalism : A love story

Crash pétrolier : Cruel sera le réveil